税务案例分享,手把手教你印尼退税!

更新时间:2023-12-27 14:40:21 浏览次数:1332

随着国际贸易的深入,众多中国企业在境外经营中面临各种复杂的税收问题。近期,我司接到了一家A股上市公司的退税委托。

该公司的印尼子公司因为VAT增值税的错误申报和误开发票问题,导致不得不缴纳10亿印尼盾(约合46万人民币)的增值税。

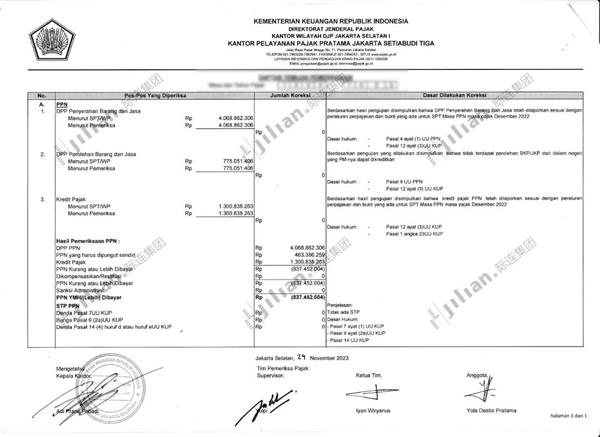

慕名于际连的专业度,该公司委托际连为其处理印尼子公司的退税事宜,经过际连项目小伙伴专业和高效的配合,成功协助该公司妥善解决退税问题,在多交了10亿印尼盾(约合46万RMB)税的情况下,成功退回6.3亿印尼盾(约合29万RMB)。

不少客户在印尼公司运营中存在税务挑战,今天我们分享一些流程细节,希望能帮助更多企业运营好印尼子公司,应对税务挑战,降低合规成本。

印尼退税的定义:

退税是通过DJP向政府退还纳税人退还纳税人的申请。

仅当税收抵免额大于所欠税款的税款或纳税人不应欠税时,才能申请退税。

退税的目的是提供和保护纳税人的权利,并向纳税人提供信任支持。

关于印尼退税

哪些个人/企业能够获得退税?

根据印尼财务部长法规39/pmk.03/2018,该法规上次由209/pmk.03/2021修订,有3个标准:

A.TP及时提交SPT(公司年度纳税申报表);

B.TP没有税务欠款;

C.TP提交财务报告税局已完成审核。

注:公共会计师要在税收领域没有刑事犯罪记录

退税的最高金额

A.不经营业务的个人提交超额付款退款的年度所得税报告——能退最高金额为1亿印尼盾(约合4.6万RMB);

B.公司提交年度所得税报告退税金额——能退最高金额为10亿印尼盾(约合46万RMB);

C.一般纳税人提交定期增值税报告多付时——能退最高金额为50亿印尼盾(约合230万RMB)。

退税基础要求

1.年度税收报告(SPT)和附件完整;

2.做账和计算税款正确;

3.基于DJP系统的税收抵免/输入税有效;

4.纳税人支付税款正确 。

退税的基本流程

PART 01

对于PPH,通过年度所得税报告(SPT Tahunan PPH)提交,并选择退款:

A.纳税人的初步提交退款与SKPPKP

B.协助税务审计

C.跟进税收审核(3-6个月)

PART 02

对于VAT/VAT BBM,周期性增值税报告(SPT MASA)申请退税,其中包括:

A.纳税人的初步提交退款与SKPPKP

B.发票检验&整理

C.协助税务审计

D.跟进税收审核(6-12个月)

退税最长时间1个月

从以下情况开始,在最多1个月内计算出纳税债务后的超额税款。

1.根据印尼税收审计,接受税收超额付款评估信(SKPLB)的要求接受要求退税的请求;

2.税局发出的SKPPKP;

3.发出的异议决策信。

所需材料

会计数据和公司文件:

1.设立公司章程、资本变更契据(最新变更);

2.企业组织架构及管理层构成;

3.财务报告(如果经过公共会计师审计,则财务报告与审计结果一致) 科目表(会计科目表)、试算表(试算表)、分类账(总账和分账);

4.从总账到财务报表的账户调节/重新分类清单;

5.应付账款和应收账款控制清单/簿;

6.将总账映射到财务报告(分组)和公司SPT、财务更正列表;

7.所有银行/往来账户报表、存款和账户所有权报表等;

8.与银行或其他方的债务和应收账款协议书以及利息支付证明;

9.预提税申报与库存簿/卡的业务流通一致;

10.TP文档(本地文件和主文件);

11.同一纳税期内预缴税的证明;

12.退税所需的其他与经营活动有关的文件。

印尼公司的税种对比其他东南亚国家相对简单,但是涉及具体的税赋和税率、增值税跟国内还是存在较大差异,如果对当地的法律法规理解不充分,很容易浪费时间和人力成本,也增加合规成本。